Yusufçuk Doji mum çubuğu: anlamı

Yusufçuk Doji mum çubuğu nasıl oluşur

Yusufçuk Doji formasyonu ile ilgili sınırlamalar

Yusufçuk mum çubuğu nasıl okunur

Yusufçuk Doji formasyonu kullanılarak nasıl işlem yapılır

Yusufçuk Doji mum çubuğu terimi yeni başlayan yatırımcılar için göz korkutucu görünebilir, ancak önemli sonuçlar verebilecek güçlü bir araçtır. Bu makalede bu formasyon incelenecek ve etkili ve akıllıca nasıl kullanılacağına ilişkin bilgiler verilecektir.

Yusufçuk Doji, işlem dünyasında çok önemli bir mum çubuğudur ve ortaya çıktığında yatırımcılara potansiyel bir trend dönüşü sinyali verir. Bir yusufçuk şeklini andıran bu formasyon tipik olarak bir düşüş trendinden sonra ortaya çıkar ve piyasa yönünde olası bir değişime işaret eder.Yusufçuk Doji mum çubuğu: anlamı

İşte nasıl çalıştığı: Fiyatın önemli ölçüde düştüğü ancak seans sonunda toparlanarak açılış seviyesine yakın bir kapanış yaptığı bir günü hayal edin. Bu, satış baskısı başlangıçta fiyatları aşağı çekerken, alıcıların sonunda yeniden güç kazanarak fiyatı tekrar yukarı ittiğini gösterir. Sonuç olarak, Yusufçuk Doji mum çubuğu fiyatta potansiyel bir yukarı yönlü harekete işaret eder.

Bu formasyon 1700'lerde Japonya'da ortaya çıkmıştır ve yüzyılı aşkın bir süredir Batı dünyasında finansal analizin bir parçası olmuştur. Bir Yusufçuk Doji mumu ortaya çıktığında, olası bir fiyat artışına işaret eder ve bu da onu potansiyel bir satın alma fırsatı haline getirir.

Bu formasyon üç bölümden oluşmaktadır. Zaman içinde bir fiyat grafiğini analiz ettiğinizi düşünün. Yusufçuk mum çubuğu, uzun alt gölgesi ve çok kısa ya da hiç olmayan üst gölgesi nedeniyle büyük bir 'T'ye benziyor. İşte bu formasyon ortaya çıktığında olanlar.Yusufçuk Doji mum çubuğu nasıl oluşur

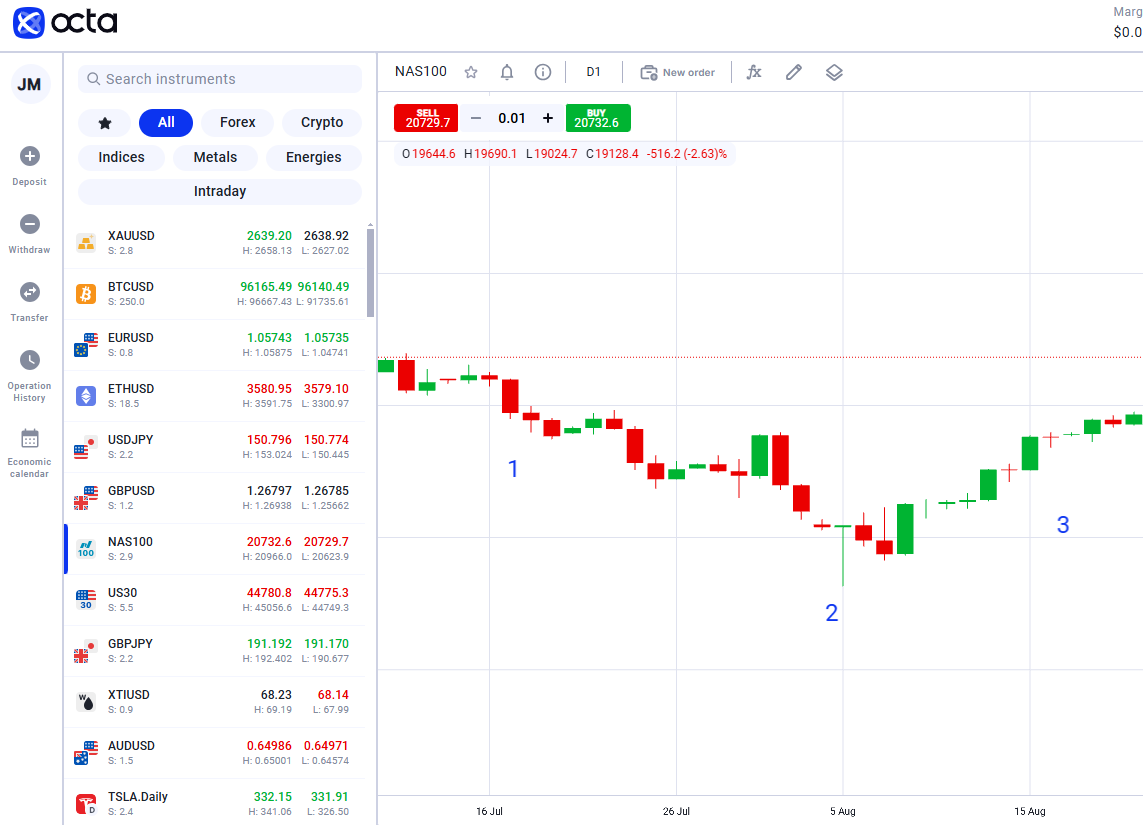

1. Düşüş Trendi

2. Yusufçuk formasyonu

3. Yükseliş Trendi

Yusufçuk Doji'yi tanımak işlem başarısının yalnızca bir parçasıdır. Sınırlarını anlamak da önemlidir. İşte aklınızda tutmanız gerekenler. Yusufçuk Doji'nin sınırlarını anlamak, analistlerin onu daha geniş bir stratejiye dahil etmelerine, daha iyi karar vermek için birden fazla aracı ve içgörüyü birleştirmelerine olanak tanır.Yusufçuk Doji formasyonunun kısıtlamaları

Yusufçuk Doji bir düşüş trendinden sonra oluşur. Bunu tanımlamak için, ortalama boyutta veya çevredekilerden daha büyük bir mum arayın. Daha büyük bir mum, yüksek işlem aktivitesini gösterir ve bu döviz çiftine yönelik güçlü piyasa ilgisine işaret eder. Ardından, uzun alt fitile dikkat edin - mumun gövdesinin altında uzanan sivri uç. Bu fitil gövdenin kendisinden önemli ölçüde daha uzun olmalıdır. Bu neden önemlidir? Fiyatın başlangıçta keskin bir şekilde düştüğünü ancak daha sonra toparlanarak açılış seviyesine yakın kapandığını gösterir. Bu, alıcıların daha düşük fiyatlardan devreye girdiğini ve potansiyel olarak fiyat yönünde bir değişime işaret ettiğini gösterir. Son olarak, mumun tepesinde küçük bir gövde arayın. Yusufçuk Doji'de gövde - mumun daha kalın kısmı - minimum düzeyde olmalı ve genel mumun üst üçte birlik kısmında konumlanmalıdır. Neredeyse görünmez olmalıdır, yani açılış ve kapanış fiyatları birbirine çok yakındır. Bu küçük gövde, önemli bir fiyat hareketinden sonra alıcı ve satıcıların bir dengeye ulaştığını gösterir ve potansiyel olarak yaklaşan bir fiyat artışının sinyalini verir.Yusufçuk mum çubuğu nasıl okunur

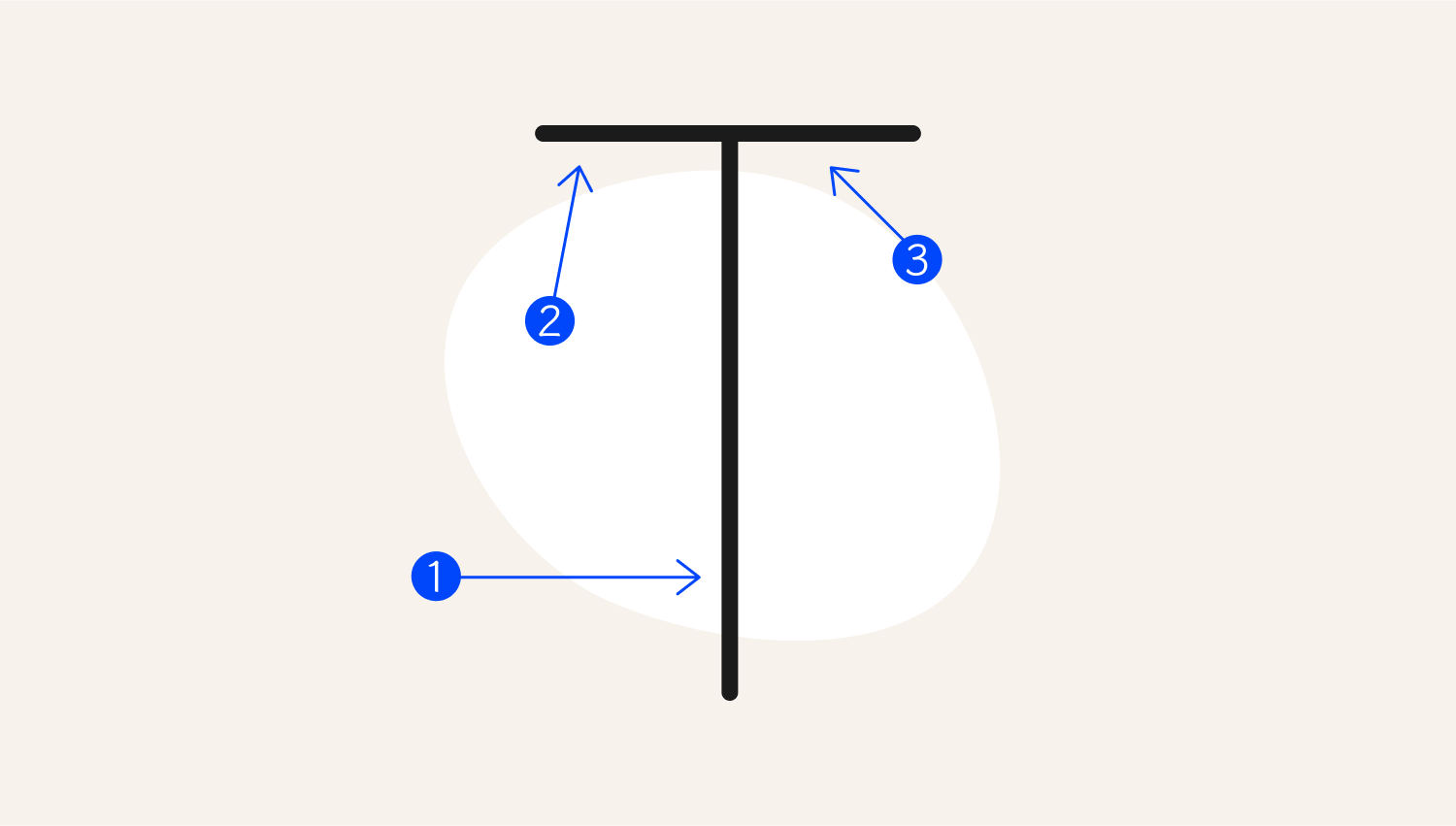

Yukarıdaki yapı bir Yusufçuk mumunun anatomisini göstermektedir.

- Uzun fitil

- Açılış fiyatı

- Kapanış fiyatı

Bu nedenle, Yusufçuk Doji'yi analiz ederken, yatırımcılar beş temel tavsiyeyi akıllarında tutmalıdır.

- Aşağı yönlü bir fiyat hareketinden sonra tespit edin.

- Alıcıların kontrolü yeniden ele geçirdiğini gösteren uzun bir alt fitili onaylayın.

- Minimum fiyat değişimini gösteren küçük bir gövde olup olmadığını kontrol edin.

- Üst fitil olmadığından emin olun, bu da fiyatların yükselmediği anlamına gelir.

- Bu formasyonun büyük resmin sadece bir parçası olduğunu unutmayın.

Örnekler

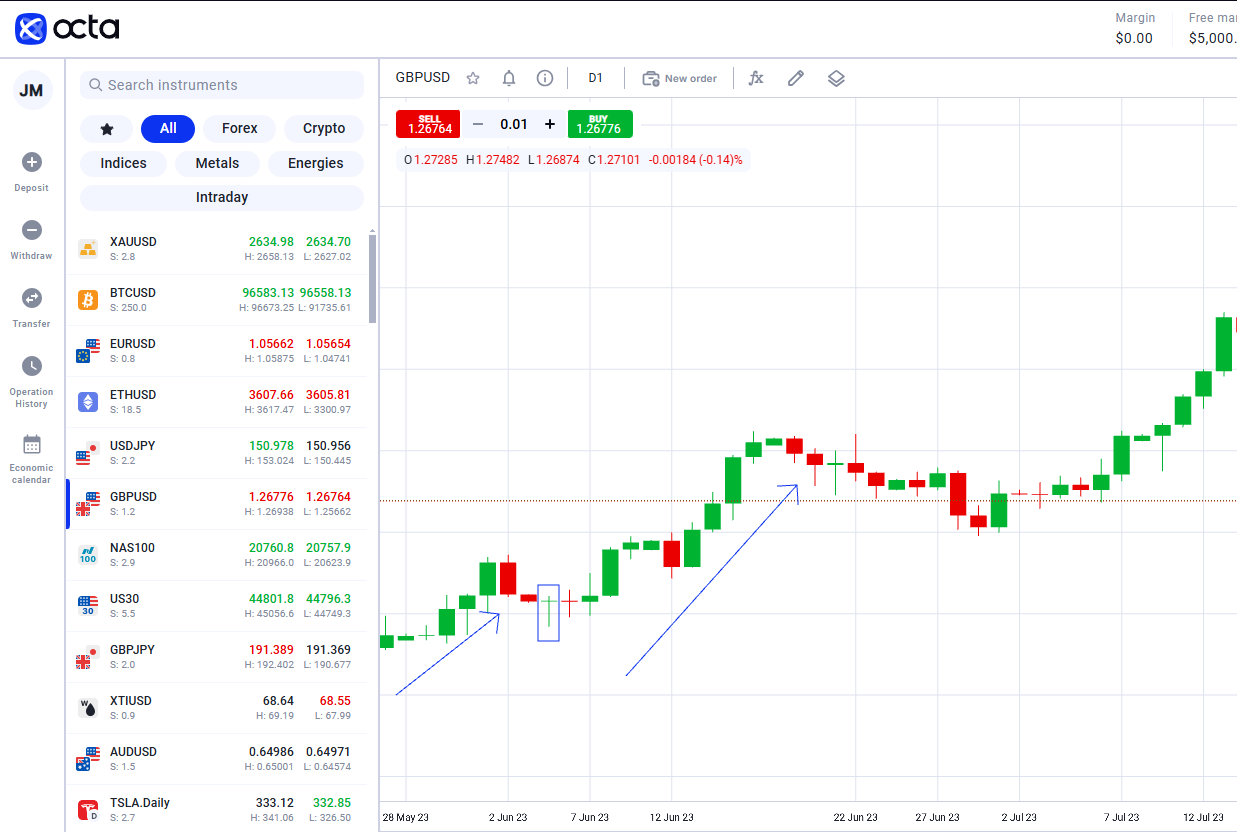

ABD doları karşısında euro (EUR/USD) gibi bir döviz çiftinin grafiğini analiz ettiğinizi düşünün. Bir gün, bir Yusufçuk Doji'sinin oluştuğunu görüyorsunuz. Fiyat açılır, önemli ölçüde düşer, ancak daha sonra açılışla aynı seviyede kapanmak için toparlanır. Bu formasyon, düşüş trendinin ardından alıcıların güç kazandığına işaret ederek potansiyel bir fiyat artışına işaret eder. Bunu gördüğünüzde, değerinin dolar karşısında yükseleceğini tahmin ederek avro satın almayı düşünebilirsiniz.

Japon Yeni karşısında İngiliz Sterlini (GBP/JPY) gibi farklı bir döviz çiftinde başka bir Yusufçuk mum çubuğu gördüğünüzü hayal edin. Fiyat başlangıçta düşer ancak daha sonra toparlanarak açılış seviyesine yakın kapanır. Yatırımcılar bunu olası bir dönüş sinyali olarak yorumlar ve para biriminin düşüşünü durdurup yukarı yönlü bir trend başlatabileceğini gösterir. Bu formasyonu belirledikten sonra GBP/JPY almaya karar verirseniz, sterlinin yen karşısında güçleneceği yönünde spekülasyon yapmış olursunuz. Ancak, hiçbir formasyon başarıyı garanti etmediğinden, teyit için ek araçlar veya stratejiler kullanmak akıllıca olacaktır.

Bir fiyat düşüşünün ardından bir Yusufçuk Doji ortaya çıktığında, genellikle satış baskısının azaldığına işaret eder ve bu da potansiyel bir fiyat toparlanmasına işaret edebilir. Bu, piyasa değişimlerini öngörmelerine yardımcı olduğu için yatırımcılar için değerlidir. Bu formasyonu erken tespit etmek kazanç fırsatları yaratabilir. Örneğin, yatırımcılar fiyatların yükselmesini bekleyerek kısa pozisyonları kapatabilir ya da diğer göstergeler yukarı yönlü bir hareket olasılığını destekliyorsa uzun pozisyonlara girmeyi düşünebilir. Bir Yusufçuk Doji ile işlem yapmak için, bu formasyonu içeren iyi tanımlanmış bir stratejiye ihtiyacınız vardır. Döviz fiyatının bir trend çizgisi kullanarak belirleyebileceğiniz bir düşüş trendinde olduğunu teyit ederek başlayın. Ardından, mevcut fiyatın altındaki destek seviyelerini bulun - bunlar fiyatın dengelenme eğiliminde olduğu ve yukarı doğru tersine dönebileceği kilit alanlardır. Bu destek seviyelerini belirledikten sonra, yakınlarında Yusufçuk Doji'nin oluşmasını bekleyin. Eğer görünürse, bu güçlü bir alım sinyali olabilir. Formasyonu onayladıktan sonra, bir sonraki mumun açılış fiyatından bir satın alma emri verin. Riski yönetmek için, Yusufçuk Doji'nin en düşük noktasının hemen altında bir Zarar Durdur belirleyin - bu, fiyat çok fazla düşerse işlemin otomatik olarak kapanmasını sağlayarak kayıpları en aza indirir. Girmeden önce, fiyatın daha da yükselmek için mücadele edebileceği bir direnç seviyesinin hemen altında bir kazanç hedefi belirleyin. İşlemi gerçekleştirdikten sonra, yukarı doğru eğilim gösterip göstermediğini veya Zarar Durdur'un tetiklenip tetiklenmediğini görmek için fiyat hareketlerini izleyin.Yusufçuk Doji formasyonu kullanılarak nasıl işlem yapılır

Yufusçuk Doji yatırımcılar için faydalı bir araç olsa da, tek başına her zaman güvenilir değildir. En iyisi onu RSI veya hareketli ortalamalar gibi diğer göstergelerle birleştirmektir. Göreceli Güç Endeksi (RSI) bir piyasa ruh hali göstergesi gibi çalışır - eğer 'aşırı satım' bölgesindeyse, yani duyarlılık aşırı olumsuzsa ve bir Yusufçuk Doji belirirse, potansiyel bir fiyat toparlanmasına işaret edebilir. Hareketli Ortalama Yakınsama Sapması (MACD) bir momentum izleyicisi gibi çalışır - bir Yusufçuk Doji oluştuğunda MACD çizgisi sinyal çizgisinin üzerine çıkarsa, fiyatların yükselmeye hazırlanıyor olabileceğine dair daha fazla onay ekler.

Yusufçuk Doji kullanarak işlem yapmak için ideal zaman, genel bir yükseliş eğilimi içinde küçük bir geri çekilmeden sonradır.

Son düşünceler